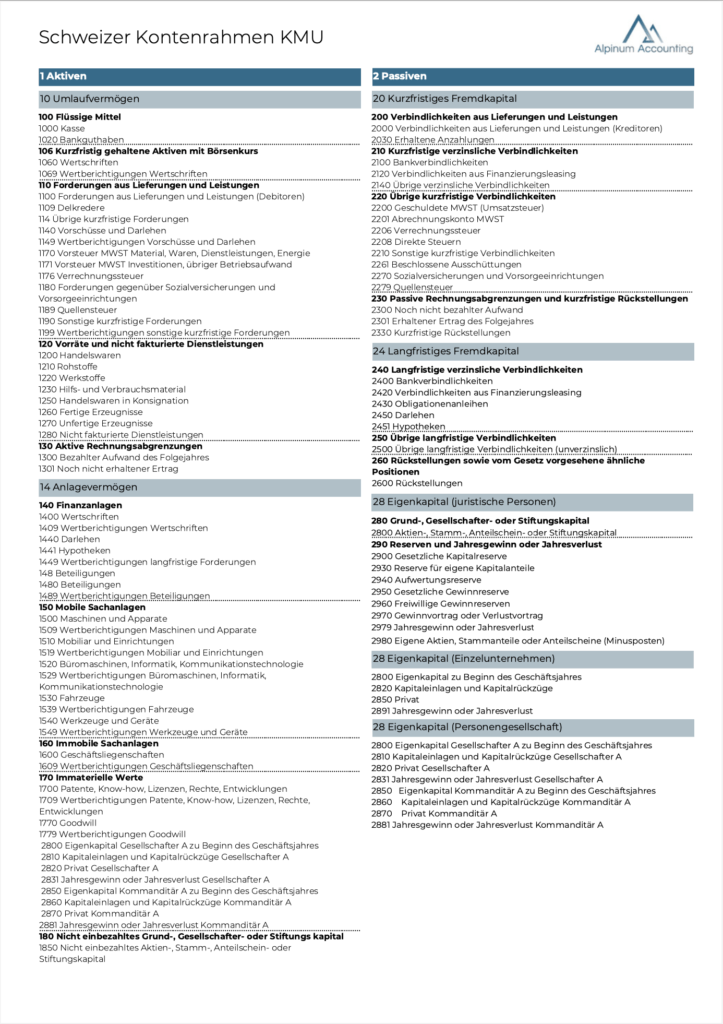

Schweizer Kontenrahmen KMU

Unser Schweizer Kontenrahmen KMU kann Ihnen als Vorlage dienen.

Der Kontenrahmen und der Kontenplan sind essenziell für Schweizer KMUs. Sie legen den Grundstein für die ordentliche Führung der Finanzen.

Kontenrahmen vs. Kontenplan

- Der Kontenrahmen ist eine Art umfassende Bibliothek aller möglichen Buchhaltungskonten, die ein Unternehmen nutzen kann. Er dient als universelle Vorlage und bietet eine strukturierte Übersicht für jedermann.

- Der Kontenplan hingegen ist Ihre persönliche Version des Kontenrahmens. Hier wählen Sie spezifisch jene Konten aus, die für Ihren Betrieb und Unternehmen relevant sind.

Anpassung des Kontenplans für jede Rechtsform

- Einzelunternehmen: Der Kontenplan reflektiert im Normalfall die Einkünfte und Auskünfte sowie den Gewinn oder Verlust.

- Personengesellschaften: Der Kontenplan enthält nebst den Einkünften und Ausgaben, die Kapitaleinlagen und Kapitalrückzüge. Dazu noch die Gewinne oder Verluste jedes Gesellschafters.

- Juristische Personen: Bei GmbHs oder AGs wird der Kontenplan noch ausführlicher. Zusätzlich benötigt es spezifische Konten für die Reserven sowie den Jahresgewinn oder -verlust.

Grundlagen des Kontenplans, welche Sie kennen sollten

Das Umlaufvermögen ist schnell in Bargeld umwandelbar. Ideal für den täglichen Geschäftsbetrieb und das Begleichen kurzfristiger Schulden. Anlagevermögen hingegen ist langfristig und unterstützt den Wachstum der Unternehmung.

Kurz gesagt, Umlaufvermögen hält Ihr Geschäft am Laufen, während Anlagevermögen es aufbaut.

Die Passiven sind im Grunde alles, was ein Unternehmen schuldet. Sie teilen sich auf das Fremdkapital und Eigenkapital auf.

Kurzfristiges Fremdkapital beinhaltet kurzfristige Verbindlichkeiten, die innerhalb des Geschäftsjahres bezahlt werden müssen. Dazu zählen offene Rechnungen und kurzfristige Kredite.

Langfristiges Fremdkapital beinhaltet langfristige Verbindlichkeiten, welche über mehrere Jahre abbezahlt wird. Hier handelt es sich meist, um Anschaffungen wie Gebäude oder Maschinen die durch Darlehen finanziert werden.

Das Eigenkapital ist das private Kapital des Eigentümers. Es setzt sich zusammen aus dem Grundkapital, Reserven und Jahresgewinn oder Jahresverlust.

Aktiva und Passiva in der Bilanz zeigen die Finanzierung und Nutzung von Vermögenswerten eines Unternehmens. Beide Seiten müssen den gleichen Gesamtwert haben für eine ausgeglichene Bilanz. Es liefert somit einen klaren Überblick über die finanzielle Situation.

- Klasse 3: Betrieblicher Ertrag umfasst alle Einnahmen aus Verkäufen, Dienstleistungen und anderen betrieblichen Aktivitäten. Dazu gehören Produktions-, Handels- und Dienstleistungsertrag sowie sonstige Erträge.

- Klasse 4: Material-, Handelswaren- und Energieaufwand zeigt die Kosten für Rohmaterial, bezogene Waren und Energie. Alles Notwendige für die Leistungserstellung wird in dieser Klasse gebucht.

- Klasse 5: Personalaufwand deckt Löhne, Gehälter und Sozialversicherungsbeiträge ab. Dieses Konto ist entscheidend für die Verwaltung der Personalkosten.

- Klasse 6: Übriger betrieblicher Aufwand fasst alle weiteren Betriebskosten zusammen, einschließlich Raum-, Fahrzeug- und Verwaltungsaufwand sowie Abschreibungen.

- Klasse 7: Betrieblicher Nebenerfolg erfasst Gewinne und Kosten von Nebengeschäften. Dazu zählen Einnahmen, die nicht direkt aus dem Hauptgeschäft stammen, wie Mieteinnahmen. Es zeigt, wie Zusatzgeschäfte finanziell zum Unternehmen beitragen.

- Klasse 8: Betriebsfremder und ausserordentlicher Ertrag/Aufwand umfasst Einnahmen und Ausgaben ausserhalb des normalen Geschäftsbetriebs. Hier finden sich ungewöhnliche Ereignisse und direkte Steuern. Es zeigt, wie solche Sonderfälle das Unternehmen finanziell beeinflussen.

- Klasse 9: Abschluss bildet den Jahresgewinn oder Jahresverlust ab. Es liefert damit einen Gesamtüberblick über die finanziellen Erfolg des Unternehmens im Geschäftsjahr.

Diese Konten bieten einen umfassenden Einblick in die finanzielle Situation eines KMU. Von den Haupteinnahmen bis hin zu den wesentlichen Aufwandsarten.

Wie einen Kontenplan erstellen

Schritt 1: Grundlegende Konten definieren

Zunächst legt die ABC GmbH die grundlegenden Konten fest, die jedes Unternehmen benötigt:

- Aktiven (Vermögenswerte): Hierzu gehören Bankkonten, Forderungen aus Lieferungen und Leistungen, Büroausstattung und Software.

- Passiven (Verbindlichkeiten): Darunter fallen Kredite, Verbindlichkeiten aus Lieferungen und Leistungen sowie erhaltene Anzahlungen.

- Eigenkapital: Dazu zählen das Stammkapital und die Gewinnrücklagen.

- Aufwendungen: Beispiele sind Miete, Gehälter, Marketing und Entwicklungskosten.

- Erträge: Dazu zählen Einnahmen aus dem Verkauf von Softwarelösungen und möglicherweise Zinseinnahmen.

Schritt 2: Spezifische Konten hinzufügen

Als nächstes fügt die ABC GmbH spezifische Konten hinzu, die für Ihr Geschäftsmodell relevant sind, wie z.B.:

- Lizenzgebühren (Erträge): Für Einnahmen aus Lizenzverträgen.

- Forschungs- und Entwicklungskosten (Aufwendungen): Speziell für die Entwicklung neuer Softwarelösungen.

- Subventionen (Erträge): Falls die ABC GmbH staatliche Fördermittel für Ihre Projekte erhält.

Schritt 3: Konten nummerieren

Alle Konten gemäss dem vorgegebenen Aufbau nummerieren und bennenen. Achten Sie dabei, auf klare und einheitliche Bezeichnungen, wie z.B.:

- 3 Betrieblicher Ertrag aus Lieferungen und Leistungen

- 3400 Dienstleistungserlös

- 3410 Erträge aus Lizenzen

- 3420 Erträge aus Beratungen

Schritt 4: Den Kontenplan anpassen und aktualisieren

Es ist wichtig, dass die ABC GmbH Ihren Kontenplan regelmässig überprüft und anpasst. Somit wird sichergestellt, dass sie mit der Entwicklung des Unternehmens Schritt hält. Neue Geschäftsbereiche oder geänderte Vorschriften können die Hinzufügung neuer Konten erforderlich machen.

Fazit

Es loht sich daher, bereits in der Startphase Zeit in den richtigen Set-Up zu investieren.

Weitere interessante Artikel zum Thema finden Sie hier:

Die Experten der Alpinum Accounting stehen Ihnen jederzeit gerne zur Verfügung.

Yves Maurer, Geschäftsführer

Finanzbuchhaltung

Individuelle auf Sie zugeschnittene, persönliche Dienstleistung im Bereich Buchführung und Rechnungslegung

Lohnbuchhaltung

Führen der Lohnbuchhaltung und erstellen der Lohnabrechnungen & -ausweise

Geschäftsabschluss

Ende Jahr übernehmen wir den kompletten Jahresabschluss mit konkreten Handlungsempfehlungen

Steuer- und Rechtsberatung

Bei komplexen Steuer- und Rechtsthemen unterstützen wir Sie gerne mit unseren Partnerlösungen